Polemika z prof. Modzelewskim: o naturze kredytu walutowego

Polemika z prof. Modzelewskim: o naturze kredytu walutowego

Wokół hipotecznych kredytów walutowych narosło wiele mitów. Część z nich utrwaliła się już w debacie publicznej, przez co rzeczowa dyskusja na temat „frankowiczów” staje się prawie niemożliwa. Przykładem jest tekst mojego uniwersyteckiego kolegi z roku i z sąsiedniej uniwersyteckiej katedry prof. Witolda Modzelewskiego, który zadał „pięć pytań do banków”. Polemizując z jego opinią, spróbuję choć częściowo i tylko w odniesieniu do zarzutu „mistyfikacji” i oferowania „zakładu buchmacherskiego”, a nie kredytu „odczarować” ten temat. Muszę jednocześnie wyraźnie zaznaczyć, że osobiście jestem przeciwnikiem udzielania kredytów walutowych osobom fizycznym, które nie mają dochodów w walucie kredytu. Instytucje, którymi kierowałem w minionych latach, za mojej tam bytności albo nie oferowały takiego produktu albo wycofały go z oferty po moim przyjściu.

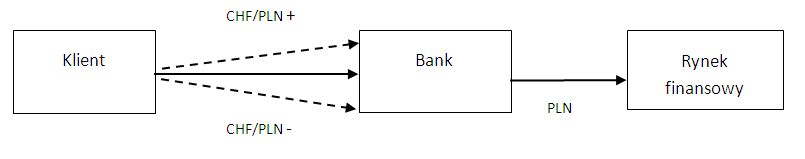

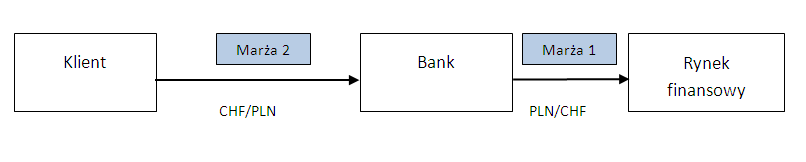

Na początek powiedzmy, skąd pochodzą zyski banków w procesie kreacji kredytu i jak jest on finansowany. Co do zasady bank zarabia na różnicy pomiędzy marżą, którą płaci za pozyskanie finansowania na rynku (Marża 1) a tą, którą uzyskuje od swoich klientów (Marża 2). W odniesieniu do polskich instytucji mechanizm ten jest najprostszy w przypadku, gdy kredyty udzielane przez bank są w złotych. W takim przypadku koszt pozyskania finansowania na rynku jest uzależniony od tych samych parametrów finansowych, od których uzależniony jest koszt obsługi kredytu przez kredytobiorcę. Co więcej, po stronie zobowiązań banku związanych z finansowaniem na rynku istnieją zobowiązania w tej samej walucie, w której wyrażona jest należność banku z tytułu udzielonego kredytu. W rezultacie bank nie jest narażony na ryzyko walutowe. Zarabia tylko na różnicach marż (patrz diagram poniżej, strzałki pokazują kierunek przepływu środków).

Sytuacja wygląda nieco inaczej, gdy bank udziela kredytu walutowego (na przykład we franku szwajcarskim). Pomimo tego, że jest on fizycznie wypłacany kredytobiorcy w złotych, to jego wartość wyrażana jest w CHF. W rezultacie, w zależności od bieżącego kursu walutowego CHF/PLN jego wartość w złotych może być wyższa lub niższa niż wartość pierwotnie wypłaconego w złotych kredytu. Gdyby bank finansował kredyty ze złotówek zdeponowanych w jego skarbcach, narażony byłby na ryzyko walutowe. Wartość jego należności w stosunku do kredytobiorcy, mogłaby być bowiem wyższa lub niższa od wartości jego zobowiązań zaciągniętych w PLN na rynku finansowym w zależności od bieżącego kursu CHF/PLN. Wówczas realizowany byłby dodatkowy zysk na kredycie lub też strata.

Przedstawiona sytuacja, a więc otwarcie się banku na ryzyko walutowe, jest ograniczona prawnie, gdyż podstawową odpowiedzialnością banku jest bezpieczeństwo powierzonych mu środków pieniężnych. Regulator, w związku z tym, wprowadza ograniczenia dla otwartej pozycji walutowej wobec banków. Podstawowym sposobem pozwalającym na wyeliminowanie ryzyka walutowego jest zapewnienie przez bank finansowania na rynku we frankach (tak zwany hedging naturalny). Źródłem może być choćby emisja obligacji denominowanych w CHF, emisja obligacji w PLN oraz konwersja tak uzyskanej kwoty na franka w operacjach FX swap, czy też krótkie (czytaj o terminie spłaty znacznie krótszym niż czas trwania udzielanego kredytu hipotecznego) kredyty uzyskiwane przez bank w CHF. Uzyskane we frankach środki są przed wypłatą kredytu na rzecz klienta przewalutowywane na PLN po danym kursie CHF/PLN. W bilansie banku należność ta ujmowana jest jako indeksowana do waluty CHF, skutkiem czego jej wartość księgowa w PLN zmienia się zgodnie ze zmianami kursu CHF/PLN, zaś jej wartość w CHF pozostaje stała i niezmienna. Zakładając dla uproszczenia, że bank spłaca swoje zobowiązania zaciągnięte na rynku finansowym w takim samym rytmie jak klient spłaca kredyt (tzn. czas wpłat klienta pokrywa się z czasem spłaty zobowiązań zaciągniętych przez bank na rynku finansowym), niezależnie od zmiany kursu walutowego, sumy wpłat klienta po przewalutowaniu z PLN na CHF dokładnie wystarczają na pokrycie kosztów finansowania. Cały czas kwoty wyrażone w walucie obcej są sobie równe. Tym samym bank może, tak jak to ma miejsce w podstawowym modelu zaprezentowanym powyżej, zarabiać na różnicy pomiędzy Marżą 2 i Marżą 1.

Mechanika udzielania kredytów walutowych sugeruje, że – jakkolwiek trywialne może się wydawać to stwierdzenie – kredytobiorcy we franku zaciągnęli zobowiązanie w walucie obcej, które mogło stwarzać wrażenie zobowiązania zaciągniętego w walucie krajowej (zakup nieruchomości denominowanej w PLN, spłaty dokonywane fizycznie w PLN). Trudno jednak argumentować, że nie byli tego faktu świadomi. Po pierwsze, harmonogram spłat rat kredytu był i jest przedstawiany we frankach). Po drugie, już kilka lat temu kredytobiorcy uzyskali możliwość bezpośredniego spłacania kredytu właśnie w CHF i wielu z nich co miesiąc wpłaca do banku banknoty wyemitowane przez Szwajcarski Bank Narodowy.

Tym samym kredytobiorcy wzięli na siebie, oprócz ryzyka stopy procentowej (które biorą na siebie również osoby zaciągające zobowiązania w złotych), ryzyko kursowe. Nie sposób jednak rozciągać tego faktu na stwierdzenie, że klienci zostali obarczeni ryzykiem kursowym po to tylko, aby banki mogły na tym zarobić. Dlaczego? Bo banki zabezpieczyły, zgodnie z prawem musiały zabezpieczyć sobie finansowanie w CHF. Spekulacja walutowa mogłaby się odbyć, gdyby banki udzielając kredytów walutowych, finansowałyby się w PLN (patrz przedstawiony mechanizm finansowania). Tak się oczywiście nie stało. Dodatkowo, bardzo trudno doszukać się celowości działań banku na szkodę klienta. Podstawowym elementem działalności kredytowej banku jest ryzyko kredytowe, a więc ryzyko związane z brakiem spłaty zobowiązania przez klienta. Zwiększenie obciążeń finansowych dochodu klienta (umocnienie franka) skutkuje automatycznym zwiększeniem częstotliwości problemów z obsługą kredytów, a więc stratą banku. Jak widać, argumentacja o celowej działalności banków na szkodę klientów upada w konfrontacji ze spokojnie interpretowaną rzeczywistością.

Na marginesie wbrew obiegowym opiniom zarobki odsetkowe banków na portfelach kredytów frankowych nie są duże. W grupie mBanku walutowe kredyty hipoteczne na koniec 2014 roku stanowiły 34% w ogólnym saldzie kredytowym. Jednocześnie przynosiły one zaledwie 5,6% wyniku odsetkowego za miniony rok. Biorąc pod uwagę profil ryzyka tego produktu, długość życia umowy i konieczność ich refinansowania zostały sprzedane zbyt tanio.

Stan umysłu przed kryzysem

Łatwo jest z dzisiejszej perspektywy oceniać negatywnie kredyty w walutach obcych. Należy mieć jednak na uwadze stan wiedzy dostępny w momencie, kiedy były one udzielane. Dotyczy to zarówno wiedzy dostępnej gospodarstwom domowym, jak i przedstawicielom sektora bankowego. Popularność kredytów walutowych przed 2009 rokiem można wytłumaczyć wieloma czynnikami. Po pierwsze, kredyty denominowane we franku szwajcarskim zawsze były wyraźnie niżej oprocentowane niż analogiczne kredyty złotowe. Zgodnie z danymi NBP średnie oprocentowanie nowo udzielanych kredytów w CHF wynosiło w latach 2007-2008 4,47%, podczas gdy posiadacze kredytów złotowych zaciągniętych w tym samym czasie musieli liczyć się ze średnim oprocentowaniem wynoszącym 7,07%. Były zresztą atrakcyjne nie tylko ze względu na niskie oprocentowanie, ale również z uwagi na percepcję wysokich i w tamtym czasie rosnących stóp procentowych w złotym.

Po drugie, ryzyko kursowe, jego kierunek i skala, są jasne ex post, kiedy się już zrealizowały. Przekonanie o kontynuacji umocnienia złotego było przed jesienią 2008 roku rozpowszechnione zarówno wśród szeregowych pracowników banków i ich klientów, jak i wśród decydentów w sektorze prywatnym i publicznym. Dość przypomnieć prognozy Ministerstwa Finansów, które w kolejnych odsłonach programu konwergencji wskazywało rokrocznie na mocniejszego złotego. Wówczas argumenty za umocnieniem złotego wydawały się mocne – szybkie przystąpienie do strefy euro, wzrost gospodarczy, napływ środków UE, agresywny cykl podwyżek stóp procentowych. W tym względzie banki nie dysponowały żadną tajemną wiedzą, która byłaby skrywana przed opinią publiczną, a wydarzenia z jesieni 2008 roku i późniejszych miesięcy były dla sektora bankowego nie mniej zaskakujące niż dla wszystkich innych obserwatorów gospodarki. Pracownicy banków sami zaciągali kredyty mieszkaniowe we franku szwajcarskim. Alternatywnie, gdyby banki były pewne, że frank szwajcarski będzie się umacniał do złotego, a nie osłabiał, mogły na tym z łatwością zarobić, zajmując, w granicach dopuszczonych prawem, odpowiednią, spekulacyjną pozycję na rynku walutowym. Nic takiego nie miało miejsca.

Stan obecny – spuścizna boomu frankowego

6 lat po kryzysie problem kredytów walutowych, choć jest żywy i dotkliwy dla niektórych osób nie wymaga, Drogi Witoldzie, języka agresji wobec banków. Sektor bankowy wyjątkowo dobrze i uczciwie służy polskiemu społeczeństwu.

Franki są i pozostaną spuścizną boomu kredytowego z lat 2004-2008. Po globalnym kryzysie finansowym kredyty walutowe we franku szwajcarskim nigdy już nie odzyskały dawnego blasku: cieszyły się stosunkowo niewielkim (dziesięciokrotnie mniejszym niż w okresie boomu) zainteresowaniem w latach 2010-2011, aż w końcu de facto zaprzestano ich udzielania w 2012 roku. W efekcie, o ile jeszcze na początku 2009 stanowiły one 62% (70%, jeśli dodamy kredyty udzielane w euro) wolumenu kredytów mieszkaniowych, o tyle na koniec zeszłego roku odsetek ten wyniósł 37%. Kredyty walutowe, mówiąc obrazowo, powoli wymierają w miarę ich spłacania przez gospodarstwa domowe. Spłacania, które – dodajmy – zawsze było bardziej terminowe i systematyczne niż w przypadku kredytów złotowych, o czym świadczą niższe współczynniki ich przeterminowania (NPL). Wynika to, z jednej strony, z bardziej wymagającej selekcji kredytobiorców i wyższych wymagań stawianych przez banki starającym się o kredyt walutowy, z drugiej zaś – z relatywnie niższej wysokości raty w stosunku do kredytu złotowego o analogicznej wartości, przeznaczonego na zakup identycznego mieszkania. Kredyty walutowe zdążyły już się zestarzeć i przez kilka lat ich funkcjonowania większość osób zdołała odnieść namacalne korzyści. Dyskusja o (być może przejściowym) osłabieniu złotego w stosunku do franka szwajcarskiego i wzroście rat kredytów walutowych nie może więc abstrahować od łącznych korzyści i faktycznych oszczędności poniesionych przez ostatnie lata. Musi tez uwzględniać okoliczności, że ich opłacalności dla klienta nie można oceniać w perspektywie jednego nadzwyczajnego i jakkolwiek bolesnego zdarzenia. Ich perspektywa po kilkanaście lub kilkadziesiąt lat i, jak zapewne wiesz, wymaga ona raczej chłodnej głowy i spokojnej oceny. Gwałtowne reakcje mogą prowadzić do trudnych do przewidzenia błędów.

Całościowa ocena kredytów walutowych musi również uwzględniać pozytywne skutki społeczne, jakie, mimo wszystko, przyniosło udostępnienie możliwości kredytowania zakupów nieruchomości w walutach obcych. Lata 2004-2008 to okres, kiedy na rynek pracy zaczęło wkraczać echo wyżu demograficznego, którego obaj jesteśmy reprezentantami, a także moment, kiedy gospodarka (w tym również rynek nieruchomości) korzystała na realizacji popytu odroczonego i stłamszonego przez kilkuletnie spowolnienie z początku wieku. Dostępność mieszkań i ich kredytowania ułatwiła tworzenie nowych gospodarstw domowych i dała wielu młodym możliwość założenia własnych rodzin. Nie jest jasne, czy permanentnie zbyt mała wielkość oszczędności krajowych i stopień rozwoju systemu finansowego w poprzedniej dekadzie pozwoliłyby na zagospodarowanie tego wzrostu popytu na nieruchomości wyłącznie za pomocą kredytów złotowych (niski poziom oszczędności krajowych był jednym z powodów wysokiej ceny kredytów złotowych).

Wreszcie, debata na temat kredytów walutowych, która kręci się wokół wskaźnika LTV, a więc stosunku wartości kredytu do wartości nieruchomości, opiera się na dość fundamentalnym nieporozumieniu co do natury rynku nieruchomości i decyzji, jakie podejmują gospodarstwa domowe. Mieszkanie nie jest inwestycją, a specyficznym dobrem konsumpcyjnym – od dawna o tym przekonuje chociażby amerykański noblista, profesor Robert J. Shiller. Oznacza to, że rachunek zysków i strat z punktu widzenia gospodarstwa domowego powinien w pierwszej kolejności uwzględniać sumę zapłaconych rat, a także wieloletnią użyteczność korzystania z mieszkania. Problem LTV przekraczającego 100% (dotyczy to obecnie najprawdopodobniej ok. 60% kredytobiorców) ujawnia się dopiero w momencie sprzedaży nieruchomości, nad którym gospodarstwo domowe ma pełną kontrolę. Innymi słowy, strata z inwestycji nie musi być poniesiona, zaś jako dobro konsumpcyjne takie mieszkanie sprawdziło się bardzo dobrze.

Profesorze! Zachęcam do złagodzenia tonu wypowiedzi. Straszenie prokuratorem nie przystoi pracownikowi nauki.

Dr Cezary Stypułkowski, prezes zarządu mBanku

Dr Ernest Pytlarczyk, główny ekonomista mBanku (współraca)

Tekst ukazał się w dzienniku „Rzeczpospolita”.